Comunicação

MídiaInvestidores de Fiagros crescem 150% em ano positivo para a classe, mas 2024 traz riscos

Questões climáticas decorrentes do El Niño provocaram fortes chuvas em algumas regiões do país e, em outras, uma intensa onda de calor e seca, e podem ser um problema para os Fiagros expostos a algumas culturas

Por Yasmim Tavares, Valor Investe — Rio

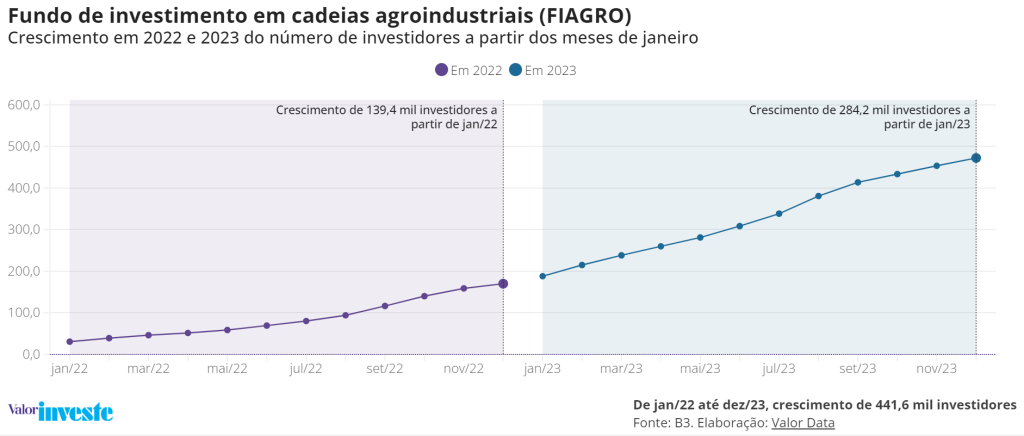

Os Fundos de Investimento em Cadeias Agroindustriais (Fiagros) têm se popularizado ano após ano entre os pequenos investidores. Somente em 2023, o número de cotistas cresceu 151%, para quase meio milhão de pessoas, depois de ter saltado 1.438% em 2020, quando a base de comparação era menor. E boa parte dessa evolução pode ser atribuída à rentabilidade atrativa que a indústria ofereceu nos últimos anos. Aos recém-chegados e novos entrantes, no entanto, alguns riscos devem entrar no radar para 2024.

As condições adversas do clima no ano passado, que provocaram fortes chuvas em algumas regiões do país e, em outras, uma intensa onda de calor e seca, podem ser um problema para os Fiagros expostos a algumas culturas, dizem os especialistas. Além de atrasar o plantio da soja e do milho, por exemplo, o fenômeno levou a uma revisão, para baixo, nas estimativas da colheita de grãos e fibras para a safra de 2023/2024.

Julia Bretz, sócia e analista de crédito na JGP, comenta que os produtores vão precisar lidar com um volume de produção menor por conta de fatores climáticos decorrentes do El Niño, como chuvas irregulares e temperaturas elevadas.

“O volume menor de produção e o declínio da área total plantada já têm gerado atraso nos plantios e pedidos, o que deve provocar uma forte pressão na cadeia ainda no início deste ano”, diz.

No caso dos Fiagros disponíveis para investir hoje, a maioria detém nas carteiras os Certificados de Recebíveis do Agronegócio (CRAs), que são títulos de renda fixa usados por produtores rurais e cooperativas para captar recursos no mercado de capitais. E, em uma escala de risco, alguns CRAs podem ser bem mais arriscados do que outros.

Basicamente, CRAs com exposição a uma safra específica ou a produtos mais suscetíveis às alterações climáticas, por exemplo, tendem a carregar um risco maior porque podem ficar inadimplentes e até dar calote em situações mais adversas. Por isso é tão importante entender em quais ativos um Fiagro investe e os riscos associados ao portfólio do fundo.

“Como estamos falando de um segmento que é inerentemente cíclico, o investidor precisa prestar atenção na rentabilidade ajustada aos riscos. Nós já estamos vendo casos de compressão de retorno e de margem que podem pressionar o desempenho de alguns Fiagros à frente”, pondera Julia.

Maísa Oliveira, sócia da Devant Asset, prefere evitar exposição em CRAs estruturados pelo produtor rural pessoa física, já que o ativo concentrado em uma safra específica tende a aumentar o risco do investimento. Outro ponto, sob a ótica financeira, é a dificuldade de encontrar pequenos produtores que tenham balanço auditado, métrica de governança importante para analisar a viabilidade financeira do negócio.

Isso porque, em uma situação no qual o produtor pessoa física não tenha uma governança robusta, com gerenciamento de risco e adequação de estrutura de capital, viradas de ciclo no agronegócio, sobretudo por questões climáticas, como aconteceu no ano passado, podem determinar a descontinuidade operacional desses produtores.

“Talvez, em algum momento, se torne possível um nível de governança e de fluxo de caixa que ofereça uma boa relação de risco e retorno, mas hoje a rentabilidade de uma operação como essa [exposição ao pequeno produtor rural] não vale a proporção do risco que é tomado na outra ponta”, admite Maísa.

Pelo lado do investidor, o ponto de partida mais fácil para tentar mitigar esses riscos é se debruçar sobre a composição da carteira de um Fiagro. Por meio dos relatórios gerenciais desses fundos, por exemplo, o cotista consegue saber quem são os emissores dos CRAs presentes no portfólio e avaliar a estratégia de diversificação do gestor do próprio fundo.

Do ponto de vista do agronegócio, também é importante entender como funcionam as etapas do setor e em qual delas o CRA e o Fiagro estão expostos, ou seja, se é antes (insumos necessários para a produção agrícola), dentro (produção) ou depois (armazenagem e logística) da porteira. Buscar saber mais detalhes como esses pode ajudar na hora de montar uma posição defensiva para atravessar momentos de baixa de preços e de maior volatilidade.

Além da opção de investir em operações que acontecem antes e depois da porteira, outra alternativa aos CRAs de pequenos produtores são os recebíveis emitidos por cooperativas, que possibilitam diversificar os ricos entre vários produtores, ou os emitidos por empresas, cujo vínculo da operação geralmente é com uma companhia já consolidada e com mais de uma linha de receita, como grãos, insumos e fertilizantes.

“Na etapa depois da porteira, por exemplo, as empresas de logística, que fazem o vai e vem de produtos relacionados ao agronegócio, podem emitir um CRA. Elas não têm um vínculo a uma produção específica, então acaba sendo uma maneira de diversificar a carteira e mitigar os riscos”, afirma Maísa.

Assim, explica a sócia da Devant, em um cenário de oscilação de preços das commodities agrícolas, ainda que o Fiagro seja penalizado de um lado, ele pode ser compensado pelo outro.

Existem, ainda, os “CRAs Verdes”, que buscam financiar investimentos sustentáveis no campo. Apesar de serem pouco explorados, esses títulos de dívida voltados para a preservação do meio ambiente e a promoção do desenvolvimento sustentável tendem a ganhar mais relevância no mercado, sobretudo diante de um cenário de mudanças abruptas no clima.

Um exemplo mais recente é o da Capal, cooperativa de produtores rurais com mais de 3,7 mil cooperados, que se tornou a primeira do tipo a levantar um CRA Verde, de R$ 150 milhões, no país. O produto foi lançado pela JGP, gestora que participou da emissão do título de dívida verde, durante a 28ª Conferência do Clima da ONU (COP28), em Dubai, em dezembro.

“Nós [JGP] enxergamos oportunidades em produtos que focam no financiamento da economia verde. Quando olhamos para os ativos voltados para o campo, como CRAs e Fiagros, a gente logo pensa em adaptação climática e em cultura de reflorestamento, medidas que podem complementar a rentabilidade do produtor na ponta e que dão acesso a canais de financiamento diferenciados”, diz Julia.